Cevabı Aranan Soru: Türkiye Ekonomik Krizde Mi?

Türkiye ekonomik krizde mi? Bu sorunun cevabı herkes için farklı. Dr. Yaşar Aydın somut parametreler üzerinden bu sorunun cevabını aradı.

Türk lirasına bir şeyler olduğu konusunda herhalde kimsenin kafasında soru işareti yok. Ağustos 2013’te 2 Lira’nın altında olan Amerikan Doları, 13 Ağustos’ta 6,7’yi gördükten sonra 2018 Ağustosunun son haftalarında 6 TL civarında seyretti. Bunun sonuçları hakkında bir görüş birliğinden söz etmek ise mümkün değil. Döviz cinsinden borçlanmış olan özel şirketler Lira cinsinden artan borçlarını –yükselen Döviz kuru borçların Lira cinsinden artışı anlamına gelir– ödeyebilecekler mi? Döviz kurundaki güçlü dalgalanma ve yükseliş kur sisteminin çöküşüne yol açar mı? Bu durumun reel ekonomiye yansıması ne olacak? Bir reel sektör krizi ne kadar muhtemel ve bir devlet krizine dönüşür mü? Ekonomik küçülmenin boyutları 2001’deki krizde olduğu gibi yıkıcı olur mu?

Bu sorulara uzmanların verdiği cevaplar birbirinden ayrışıyor. Örneğin iktisatçı Korkut Boratav’a göre, Türk ekonomisi kriz ortamına girmiş durumda. Reel ekonomide, üretimdeki daralmanın boyutunu ileriki aylarda göreceğiz. Örneğin Haziran 2018 sanayi üretimi bir önceki aya göre yüzde 2, mevsim ve takvim etkilerinden arındırılmış toplam ciro endeksi ise bir önceki aya göre yüzde 0,7 oranında azaldı. Bundan başka temmuz ayında 73,1 olan tüketici güven endeksi ağustos ayında 68,3 oldu. Yani tüketicilerin ekonomiye ilişkin değerlendirmeleri daha kötümserleşirken üretimde de bir gerileme söz konusu. Ancak ekonomist Barış Soydan’ın da ifade ettiği gibi henüz bir çöküş söz konusu değil. “Ekonomi iniş yapıyor. Bu, sert bir inişe benziyor ama kesin konuşmak için henüz erken. (…) Gerçekçi olalım, ekonomi çökmüyor. (…) Türkiye’de fabrika kuran küresel otomotiv şirketleri, Toyota, Ford, Fiat, Renault, Hyundai, kriz olsa da ihracat yapacaklar, olmasa da. Lacoste 300 liraya sattığı tişörtün ipliğini kriz olsa da Çorlu’dan almaya devam edecek, olmasa da.”

Peki Türkiye ekonomisinin içinde bulunduğu durum nasıl tanımlanabilir? Şu an Türkiye’de gözlemlenen para/döviz ve enflasyon krizi belirtileri. Bunun ötesinde 2001’de olduğu gibi bir bankacılık ya da dış borç ve borsa krizinden söz etmek an itibariyle mümkün değil.

Krizin Belirtileri ve Konjonktürel Nedenleri

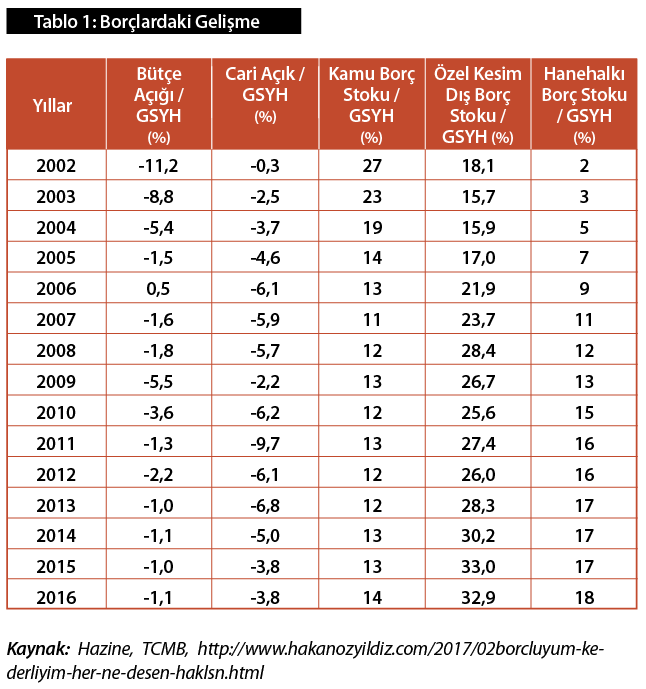

Yıllardır yükseliş trendinde olan Doların TL karşısında değer kazanması Mart 2018’de hızlanmıştı, ancak 24 Haziran seçimleri sonrası daha hızlı bir yükseliş trendine girdi. Bunu açıklamak için iki yapısal faktöre işaret etmemiz gerek. Şu an yaşanan para krizi belirtilerinin önkoşulu 2001’de olduğu gibi bütçe açığı ve kamu borçlanması değil, cari açık (ithalatın ihracattan çok fazla olması) ve özel sektörün aşırı dövizle borçlanmış olmasıdır.

Cari açık üç ana kaynaktan finanse edilir: (1) Doğrudan yatırım için (gayrimenkul dahil) dışarıdan gelen dövizler. (2) Hisse senedi, devlet tahvili için yabancıların getirdikleri dövizler. (3) Yurtdışında bulunan krediler. Cari açıktaki artışın nedeni ise doğrudan yatırımların hemen hemen durmuş olması, hisse senedi, devlet tahvili almak için gelen dövizin de ülkede kalmaması sonucu cari açığın yurt dışından krediyle finanse edilmesi zorunluluğunu doğurmasıdır. Kredi notunun düşürülmesi ise kredi maliyetini arttırmaktadır. Bütün bunlar döviz kurunda, faizde artışı ve enflasyonda yükselmeyi beraberinde getirmektedir. Cari açığın kaynağının biri de ülkeye sermaye girişinin çıkışından az olmasının yanısıra Türkiye’nin kontrolü dışında gelişen enerji fiyatları artışıdır.

Bunun da dışsal nedenleri var: ABD ile Türkiye arasındaki gerginliğin aşılamaması sonucu, Trump’ın Türk demir ve çelik ihracatlarına olan vergiyi artıracağını açıklaması Doların TL karşısında yükselişini tetikledi ve 13 Ağustos’ta 6,7 TL ile rekor düzeye ulaştı. TL son haftalarda 6’da stabilize olmuş gözükse de uzmanların görüşüne göre değer kaybı devam edecek. İki gelişme bu görüşü destekliyor. 18 Ağustos’ta önce Standards & Poor’s Türkiye’nin kredi notunu BB–’den B+’ya, ardından da Moody’s kredi notunu Ba2’den Ba3’e düşürdü. S&P açıklamasında bu durumu Türk hükümetinin açıkladığı yeni ekonomik modelin “spesifik ekonomik önlemlerden yoksun” olmasıyla gerekçelendirdi. Bunun yanında Yapı Kredi Bankası’nın geçtiğimiz haftalarda yüzde 32’lik bir faizle bir yıllık vadeli kredi verdiği gazetelere yansıdı.

Dövizdeki artışın Türkiye’nin iradesi dışında başka nedenleri de var: Bunların başında ise ABD merkez bankası Fed’in 2016 sonundan itibaren faizleri kademeli olarak sıfırdan yüzde 2’ye çıkarması gelmektedir. Ki bu Doların ABD’ye yönelmesi ve değerinin artması sonucunu doğurmuştur. Dolar sadece TL karşısında değil, diğer gelişmekte olan ülkelerin para birimleri karşısında da yükselişe geçti. Ancak TL karşısındaki artışın daha güçlü olduğu da bir gerçek ki burada da yönetim hataları devreye giriyor.

Tabii bunda bazı yönetim hatalarının ve sorunlu kararların da payının olduğu göz ardı edilemez. Örneğin 10 Temmuz’da dolar 4.69 seviyesindeyken Türkiye Cumhuriyet Merkez Bankası (TCMB) yönetim süresinin beş yıldan dört yıla indirilmesi, bankanın bağımsızlığına müdahale olarak değerlendirildi, ertesi gün dolar 4.97’yi gördü. Sonrasında ise Maliye ve Hazine Bakanı Berat Albayrak’ın TCMB’nin bağımsızlığına vurgu yapan açıklamasının ardından dolardaki artış frenlendi. İkinci örnek ise TCMB’nin 24 Temmuz’daki Para Politikası Kurulu toplantısında faiz oranlarında değişiklik yapmamasıdır. Ekonomi uzmanı Alaattin Aktaş’a göre, TCMB faizi bir puan bile artırmış olsa piyasa Ağustos’taki türbülansları yaşamayabilirdi. Dövizi almak için TL kullanıldığına göre, TL’nin getirisini ve cazibesini yükseltmek – faizleri artırarak – döviz kurundaki yükselişi durdurabilirdi, ancak TCMB bu yola başvurmadı. Üçüncü yönetim hatası örneği ise, Cumhurbaşkanı Erdoğan’ın TCMB üzerinde siyasal kontrol kurma arzusu ve bunu deklare etmiş olmasıdır. Bu uluslararası sermaye piyasalarında TCMB’nin bağımsız olmadığı algısını güçlendirmiş, Türk ekonomisine olan güveni sarsmıştır.

Bunlara bir de ABD’nin Türkiye’yi istikrarsızlaştırma amaçlı baskı ve yaptırımlarını da eklemek gerek. Ayrıca kredi değerlendirme kuruluşlarının da Türkiye’ye karşı objektif bir tavırdan ziyade olumsuz bir yaklaşım içinde oldukları da söylenebilir. Örneğin borç stoku, bütçe açığı, büyüme hızı ve işsizlik gibi parametrelerde Türkiye’nin gerisinde olan Güney Afrika’nın kredi notu Türkiye’den daha yukarıda.

Cari açığın bu denli yükselmesini ve özel sektörün yükümlülüklerinin bu denli şişmesini nasıl açıklayacağız? Bu noktaya nasıl gelindiği sorusunun yanıtı Türk ekonomisin 2001 krizi sonrası içine girdiği kalkınma hikayesinde yatıyor.

2000’li Yılların Kalkınma Dinamizmi – Nedenleri, Faydaları ve Açmazları

Türkiye’nin 2001 sonrası yakaladığı kalkınma dinamizmini Kemal Derviş’in IMF’nin desteğini alan programı ile açıklayabiliriz.

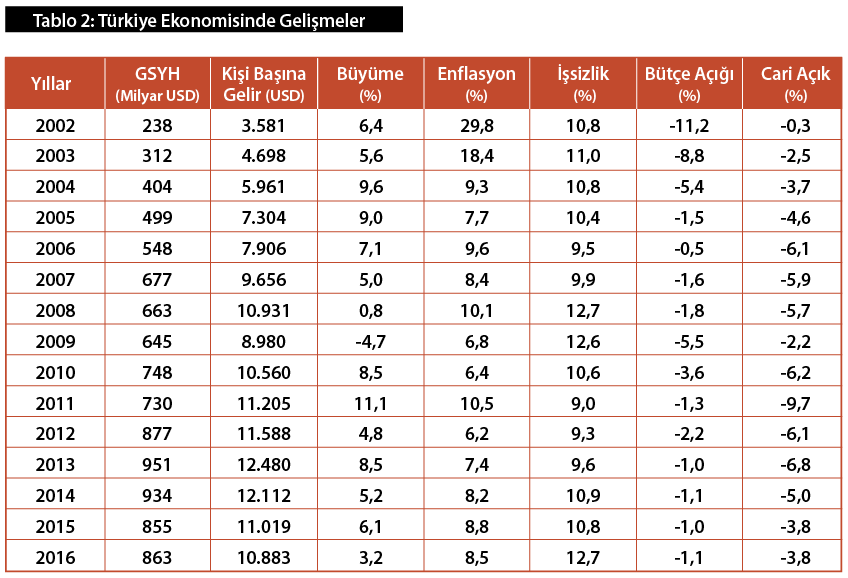

Çıkarılan 15 kanunla bütçe disiplininin sağlanması ve kamu borçlanmasının sıkı kurallara bağlanması gibi düzenlemeler ve banka ve enerji sektöründe gerçekleştirilen denetim kısa sürede sonuç verdi: 2003’den itibaren enflasyon düştü, kamu maliyesi sağlam temeller üzerine oturdu. Bu da Türkiye’ye yönelen sermaye akımlarının hızla artmasına neden oldu. Sermaye girişi, yatırımların artmasına olanak sağlarken, özelleştirmelerden elde edilen gelirlerle de bütçe açığı yüzde birlere kadar düştü. 2001 yılında yatırımlar GSYH’nin yüzde 18’ine tekabül ederken, bu oran 2017’de yüzde 31’e ulaştı. Sermaye akımları, yatırımlara ve büyümeye ivme kazandırdı, yüksek büyüme ise mevcut yönetimin iktidarını sağlamlaştırmasına olanak sağladı.

Ancak yoğun sermaye girişleri olumsuz sonuçlara da yol açtı: TL fazla değer kazandı, bu da Türk mallarının uluslararası piyasalarda pahalılaşmasına ve rekabet gücünün zayıflamasına neden oldu. Böylece cari açık artışı tetiklenmiş oldu. Düşen faizler sonucu yatırımlar daha cazip hale geldi ve firmalar ucuz kredilerle borçlanarak büyük proje ve yatırımlara giriştiler. Borç ödemeleri döviz üzerinden yapılırken, döviz cinsinden kredi alan firmaların rantları Lira üzerinden gerçekleşmekteydi. Bu da TL’nin değer kaybetmesiyle özel kesimin borç stokunun aşırı artması sonucunu doğurdu. 217 milyar Dolar olarak hesaplanan özel kesimin borç stoku kurun 5.2’den 6.5 TL’ye çıkması ile 970 milyar TL’den 1.4 trilyona TL’ye yükseldi.

Burada iktisatçı Hayek’in aşırı yatırım teorisi ile işaret ettiği soruna da değinmemiz gerek. Bir ülkeye güçlü sermaye akımlarının yönelmesi ileriki yıllarda yatırımların kâr marjına olumsuz etki yapmaktadır. Örneğin Türkiye kredi piyasasında 2003 yılında bir yıl vadeli mevduatlarda faiz yüzde 44 iken bu 2018 yılında kriz öncesi yüzde 7,5’e inmişti. Sermaye akışının durması ise tekrar faizlerin artışını beraberinde getirmektedir. Bu da yatırımların kar oranının düşmesi ve yatırımların cazibesini yitirmesi anlamına gelmektedir.

AKP iktidarında Türkiye ekonomisinin –büyüme istikrarlı bir eğilim çizmese de– başarılı olduğunu söyleyebiliriz. 2002 yılında 238 milyar Dolar olan GSYH, 2013’de 951 milyar Dolar olmuş, kişi başına düşen gelir de üçe katlanarak 3.581 Dolardan 12.480’e çıkmıştır. Enflasyon ise 2002’de yüzde 29,8 iken, tek haneli rakamlara inmiş, hatta 2012 yılında 6.2’ye gerilemiştir. Bütçe açığı ise yüzde 11,2’den 2005 yılında 1.5’e gerilemiş, 2009 (5,5) ve 2010 (3,6) dışında hep yüzde 1’lerde seyretmiştir.

Özetle, başarıyı getiren gelişmeleri şu şekilde sıralayabiliriz: (1) IMF’nin verdiği büyük parasal destek. (2) AB ile tam üyelik müzakerelerinin etkisiyle yüksek miktarlı yabancı sermaye girişleri. (3) Özelleştirmelerden elde edilen gelirler. (4) Artan ithalat ve yükselen cari açığın büyümeye olumlu katkısı. (5) TL’nin döviz karşısında uzun süre sabit kalması ya da çok az değer kaybetmesi sonucu GSYH’nin ve kişi başına gelirin olduğundan daha fazla artmış görünmesi. (6) Bankacılık sektöründe yapılan yapısal reformun finans sektörü ve reel kesim üzerindeki olumlu etkisi. (7) Bütçe reformu, kamu açıklarının düşmesi ve borç stokunun hafiflemesinin yarattığı olumlu etki. (8) Özel kesim ve hane halklarının borçlanarak daha fazla harcama yapmasının yarattığı canlandırıcı etkiler.

Ekonomik kalkınmanın ivmesini kaybetmesinin yukarıda işaret ettiğimiz iktisadi nedenlerin dışında siyasi boyutları da vardır: Türkiye’nin bölgesinde çatışmaların artması, Suriye, Irak ve Mısır gibi ülkelerle yaşanan gerilimler sonrası bu ülkelere olan ihracatın gerilemesi. AB ile müzakerelerin durması, AB, ABD ve Almanya gibi ülkelerle yaşanan gerilimlerin artması, içeride ise demokrasi, hukuk devleti ve insan hakları alanlarında ciddi gerilemelerin yaşanması. İç politikadaki otoriter eğilimler ve darbe girişimi sonrası yaşananlar ülkede var olan kutuplaşmayı tetiklemiş, toplumsal bütünlük ciddi yaralar almıştır. Bütün bu gelişmeler sonucu yatırımcıların güveni azalmış, Türkiye bir yatırım ülkesi olarak cazibesini yitirmiştir. Bu gelişmeler ve irdelediğimiz ekonomik faktörler şu an Türkiye ekonomisinin içinde bulunduğu durumu anlamamıza katkı sunmanın yanı sıra yapılması gerekenler hakkında da bir ipucu vermektedir.

Ne Yapmalı?

Türkiye’nin bu krizi fırsata dönüştürmesi mümkün. Hükümet doların zirve yaptığı günlerde serbest piyasa ekonomisinden ve serbest ticaretten yana tavır almasıyla Almanya ve Fransa gibi AB üyesi ülkelerin takdirini kazanmış durumda. Ayrıca ABD Başkanı Trump’ın yaptırımları karşısında Türkiye’ye yardım edilmesi gerektiği yönünde de sesler yükseldi Avrupa’dan ki bu Türkiye ile AB arasındaki ilişkilerin normalleştirilmesi için iyi değerlendirilmesi gereken bir fırsat.

Türkiye’deki krizin derinleşmemesi ya da onun en az zararla atlatılması için bir dizi önlem alınması gerek. Bunlardan uzmanlarca tartışılan önlemlerden biri TCMB’nin faizleri yukarı çekmesi. Ancak burada dikkat edilmesi gereken nokta, faizlerin artmasının yatırımların azalması sonucunu doğurabileceğidir. Faizleri fazla yukarı çekmek yatırımları durma noktasına getirebilir.

Finansal istikrarın yeniden tesis edilmesi, kurallı maliye politikasının benimsenmesi ve kamu harcamalarına esnek bir üst limit getirilmesi de akla gelen diğer önlemler. Ancak Türkiye’nin kalkınmasını daha sağlam temeller üzerine oturtması ve orta gelir tuzağından çıkabilmesi için farklı, teknoloji ve katma değeri yüksek mal üreten bir ekonomik yapıyı oluşturması gerekiyor. Bunun için dört önlem paketi düşünülebilir. (1) Yatırım ortamını iyileştirmek için kural hakimiyetini güçlendirecek adımların atılması, yatırımcıları ürküten olağandışılıkların kaldırılması ve yargıya güvenin tekrar tesis edilmesi gerek. (2) Güçlü bir yapısal uyum paketi ile eğitimi ekonomik gelişmeye ivme kazandıracak şekilde düzenlemek ve seviyesini yükseltmek (eğitim reformu) gerek. Beşerî sermayenin yeni teknolojik devrime intibak kabiliyetini artırmak artık kaçınılmaz. (3) Türkiye’nin yurt dışında anlatılabilir bir başarı hikayesine ve daha kapsayıcı ve pozitif bir ülke imajına ihtiyacı inkâr edilemez. (4) Bunlara ilaveten Türkiye, AB ve ABD ile ilişkilerini hızla düzeltmelidir. ABD ile çatışma hâlinde olan bir Türkiye’nin –zaruret hasıl olduğunda– IMF’den uygun koşullarda finansal yardım almasının zorlaşacağı ortada.

[1] Korkut Boratav, “Ekonomik krize girilirken…” Sol, 10.8.2018.

[2] Barış Soydan, “Gerçekçi olalım, ekonomi çökmeyecek”, T24, 23.7.2018.

[3] Bkz. Güngör Uras, “Cari açık öncelikli sorun”, Milliyet, 12.07.2018 ve Alaattin Aktaş, “Yabancı çıkış eğiliminde”, Dünya, 10.08.2018.

[4] Mahfi Eğilmez, Değişim Sürecinde Türkiye: Osmanlı’dan Cumhuriyet’e Sosyo-Ekonomik Bir Değerlendirme, İstanbul: Remzi Kitabevi, 2018, s. 203

[5] Seyitoğlu, Halil, Uluslararası İktisat (14. Baskı), İstanbul: Güzem Yayınları, 2001, s. 583.

Grafik: Aykut Kibritçioğlu, “Türkiye’de Ekonomik Krizler ve Hükümetler, 1969-2001”, Yeni Türkiye Dergisi, Ekonomik Kriz Özel Sayısı, Cilt 1, Yıl 7, Sayı 41 (Eylül-Ekim): s. 174-182.

©Anadolu Ajansı